このページは約15分で読めます。

【目次(もくじ)】

- 1.ファクタリングの概要

- 2.ファクタリングが生まれた背景

- 3.ファクタリングの種類

- 4.ファクタリングの「一括割引方式」と「個別割引方式」の違い

- 5.二社間ファクタリングと三社間ファクタリングの違いとは?

- 6.ファクタリングに必要な書類とは?

- 7.ファクタリングの審査基準とは?

- 8.ファクタリングを利用しやすい業界とは?

- 9.動産担保融資(ABL)とファクタリングの違い

- 10.ファクタリング型ヤミ金にご注意!

- 11.ファクタリング業者徹底比較

- 12.まとめ〜ファクタリング利用に迷ったら〜

スピーディーに資金調達をするなら、ビジネクストカードローンも検討してみましょう。

1.ファクタリングの概要

ファクタリングとは簡単に言うと、「ある企業の売掛金(商品やサービスを提供した対価)を買取ること」を言います。

例えば、A社が4月1日に、Z社に100万円の商品を売ったとします。

Z社の支払いスケジュールが翌々月15日の支払いであれば、Z社からA社へ6月15日に100万円は支払われます。(この時の「将来的に入金される100万円」をA社にとっての「売掛金」と言います。)

しかし、A社は5月末に80万円を用意しないと、会社が倒産するという状況にあったとします。

そこでA社の売掛金をI社が買取り、A社に90万円を支払います。I社はその後、自己の責任において、その100万円をZ社から回収します。

これをファクタリングと言い、I社のことをファクタリング会社と言います。

この時にA社は売掛金を売却する手数料として、売掛金の1~5%程度の費用をI社に支払います。

つまり、A社は(このケースの場合)1万円~5万円程度の費用が掛かるというデメリットがあるものの、所定の期日前に現金を受け取る事ができます。

I社はZ社から売掛金を回収するという手間と、回収出来なかった時のリスクを負いますが、手数料で利益を得る事ができます。

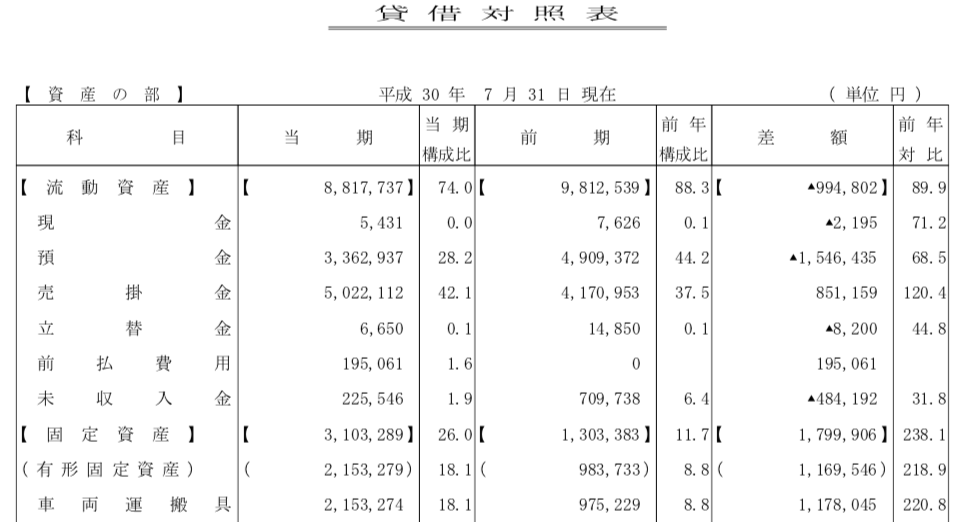

実際に直近の試算表(決算書)の「売掛金」の項目を見てみましょう。(クリックで拡大します)

上記試算表の例で言えば、売掛金が500万円計上されていますよね?

この500万円は「3ヶ月後」には、入ってくるのかもしれません。

でも、今月どうしても先にお金をもらいたい場合、ファクタリングを使うのです。

その場合、残念ながら500万円だった売掛金は480万円程度になるかもしれません。

実際に入ってくる金額が20万円減るけども、スピードを重視していま欲しいのかどうか?ということです。

当ページでも紹介していますが、ファクタリング会社は多数ありますし、後述する「二社間ファクタリングと三社間ファクタリングの違いとは?」でも解説しますが、会社や方式によって手数料は変わって来ます。

2.ファクタリングが生まれた背景

ファクタリングが生まれた背景には「黒字倒産」という現象があります。黒字倒産とは「数字上は利益が出ている(黒字)のに倒産をしてしまう事」です。

では、そもそもなぜ利益を上げている会社が倒産してしまうのでしょうか。

利益の算出方法を簡単言うと「収益-支出」です。収益は主に商品やサービスの売上です。

一方、支出は調達コストや流通コスト、人件費などが挙げられます。ここで大事なのはそれぞれの入出金のタイミングになります。

売上(入金)について

前項でもお話した通り、会社によって経理スケジュールが異なります。

通常の企業であれば、早くて末締め末払い(4/1に売り上げても5月末に入金される)で、遅い会社だと末締め翌々月末払い(4/1に売り上げても6月末に入金される)の会社もあります。

つまり、売上があったとしてもそのお金が実際に受け取れるのは大分後になるという事です。

支出(出金)について

一方支出はその逆で、支払いフローは早いです。

例えば、従業員の給料は毎月決まった日に必ず発生しますし、請求書のやりとりをしない経費はその場で支払う必要があります。

また、会社の家賃や光熱費、リース代なども毎月決まった日に支払わなければいけません。

このように、入金と出金のタイムラグが生まれるため、いくら売上を上げて数字上は黒字でも、キャッシュフローが原因(来月2,000万円が入金されるけど、今月1,500万円の支払いがある等)で倒産に追い込まれるという事もあるのです。

そのような状態を防ぐため(言い換えるとそのような事態を避けたいというニーズがあるため)ファクタリングが生まれたのです。

スピーディーに資金調達をするならビジネクストカードローンも検討してみましょう。

3.ファクタリングの種類

ファクタリングには大きく分けて以下のような4つの種類があります。

一括ファクタリング

一括ファクタリングとは、ファクタリング会社が売掛金などを購入して、その代りにお金を支払う方法です。上述したファクタリング方法になります。

医療報酬債権ファクタリング

一括ファクタリングと根本的な仕組みは同じです。債券の種類が一括ファクタリングとは異なり、医療機関が国民保健や社会保険に対して請求する債券になります。医療報酬債権ファクタリングは、主に医療機関が行うファクタリングで、前項の一括ファクタリングは一般企業が行うファクタリングと認識ください。

保証ファクタリング

保証ファクタリングとは、売上債権などに対して金額保証をすることです。一括ファクタリングとの違いは、債券に対して現金を支払うのではなく、あくまで「保証」するという事です。

つまり、支払企業(代金の支払い義務を持っている企業。上述した例で言うとZ社)が倒産などをして売掛金が回収出来なくなった時に代金が支払われます。役割としては保険的な役割を担っています。

あくまで「保証」であるので、一括ファクタリングの主たる目的である「キャッシュフローの改善」というよりは、「確実な資金回収のための保険」という側面が強いです。

元々は建設業者や資材業者のような建築の下請け業者の保護が目的の制度で「下請債券保全支援」に基づいています。

国際ファクタリング

国際ファクタリングはグローバルファクタリングとも呼ばれます。一括ファクタリングとの違いは債券が輸出債券であることです。

つまり、その名の通り日本国内ではなく、国際的な取引で生じた債権を買い取るという事です。

この目的は一括ファクタリングの「キャッシュフローの改善」というよりは「確実な資金回収」になります。

そのため、海外企業に対して仲介力のあるファクタリング会社が担当している分野です。

4.ファクタリングの「一括割引方式」と「個別割引方式」の違い

ファクタリングを利用する際の支払い方式には「一括割引方式」と「個別割引方式」の2つがあります。

まず「一括割引方式」ですが、契約日あるいは契約で指定した支払日に売掛債権の売却額をファクタリング会社が全額支払う方式です。

この方式はファクタリングでは最も基本的な支払い方法であり、特に売掛債権を売却するタイプのファクタリングの大半は「一括割引方式」で対応しています。

たとえば売掛債権が100万円で手数料が20%だった場合、80万円の資金がいっぺんに手に入ることになります。

次に「個別割引方式」ですが、これはファクタリングを利用する会社が自由に売掛債権の支払日や支払う金額を決められる方式です。

支払う金額は一部でもいいですし、「一括割引方式」のように全額でも構いません。

支払日については完全に自由というわけではなく、ファクタリング会社があらかじめ指定した月数回の日から選択して決めることになります。

自社のニーズに細かく対応できる分、資金調達の自由度は「個別割引方式」の方が上です。

ただし、ファクタリングにかかる手数料は「個別割引方式」よりも「一括割引方式」の方が安く済みます。「個別割引方式」の方が明らかにファクタリング会社の負担が大きいので、それも当然といえるでしょう。

そのため、できるだけファクタリング手数料を安く抑えたければ「一括割引方式」を候補に入れるのが賢明です。

5.二社間ファクタリングと三社間ファクタリングの違いとは?

ファクタリングは大別すると二社間ファクタリングと三社間ファクタリングに分かれます。

文字どおり、二社間ファクタリングは2社(ファクタリング会社とあなた)で行われる債権買取取引であり、三社間ファクタリングは3社(ファクタリング会社とあなたとあなたの売掛先会社)で行われる債権譲渡取引です。

二社間ファクタリングの特徴と手数料

二社間ファクタリングでは、ファクタリング会社は主に売掛先会社の信用調査を行い、恐らく回収は問題ないだろうと判断すればあなたに先にその金額から手数料を差し引いた金額を振り込んでくれます。

例えば、売掛先であるA社に対してあなたが売掛金500万円(翌々月末振込予定)を持っていたとしたら、先に450万円を最短即日振り込んでくれます。(手数料相場は売掛金の10%〜30%)

あなたは、実際に翌々月末にA社から500万円の入金があったら、ファクタリング会社に500万円を丸々振り込むことになりますし、既にファクタリング会社から450万円を受け取っている以上、何が何でもA社からのお金は回収しなければなりません。

ファクタリング会社からすれば、先に450万円を支払っていますし、あなたがきちんとA社から回収した上で、500万円の振込までしっかりしてもらわないといけないため、リスクが高まり管理コストも上がるため手数料は高めになります。

尚、ファクタリング取引をしたことは売掛先であるA社に知れることはないのが2社間ファクタリングの特徴です。

三社間ファクタリングの特徴と手数料

三社間ファクタリングでは、あなたのファクタリング会社に加え、あなたの売掛先A社を巻き込んで三社で話を詰める必要がありますので、当然売掛先A社にファクタリング取引をすることはバレます。

こちらは債権の買取というより債権譲渡になります。

債権譲渡の時点で2社間と同じようにあなたは売掛金を譲り渡した対価を受け取れます。

しかも、三社間の場合には手数料相場が1〜5%と公的融資並みのレートになります。

つまり、3%と仮定すれば、500万円の売掛債権がある場合、ファクタリングにより15万円の手数料で485万円の調達ができるということです。

A社に対して持っている翌々月末に入金予定の500万円の債権をファクタリング会社が譲受け、翌々月末になればA社から500万円を回収します。

ファクタリング会社からすれば、債権譲渡後は売掛先のA社の与信管理だけしていれば良いですし、あなたの業績自体はハッキリ言ってしまえば全く関係なくなります。(これがファクタリングが債務超過や赤字でも利用可能な理由です。)

二社間の場合に比べてファクタリング会社が負うリスクも管理コストも下がるため、手数料が安くなるというわけです。

馬鹿に出来ない手数料の差

ここまで説明してきた通り、一言にファクタリングと言っても2社間か3社間かで手続き実務も調達までの日数もそして手数料も違います。

切羽詰まっていて急ぎで資金調達が必要だったり、どうしても売掛先企業に知られたくない事情がある場合には、手数料が高くても二社間ファクタリングを利用せざるを得ません。

ただ、手数料相場10%〜30%と、1%〜5%は結構な差ですよね。

もし売掛債権額が1,000万円で二社間で30%の場合300万円取られることになりますが、三社間で低い場合は10万円程度で済みます。

二社間か三社間かも重要ですが、どのファクタリング会社を利用するかも慎重に考えなければなりません。

悪徳ファクタリング会社の場合相場を逸脱した課題な手数料を請求してくることもあります。

目先の資金繰りのきつさで冷静な判断が出来ない場合もあると思います。

三社間ファクタリングに持っていくコツ

三社間ファクタリングの方が資金調達コストで言えば大きなメリットがあることは既におわかり頂けたと思います。

ただ、売掛先に債権譲渡する旨がバレてしまうという点は、資金調達を考えているあなたにとっても大きな懸念事項なんでしょう。

多くの資金調達サイトやファクタリングサイトでも自ら「経営が苦しい」と売掛先に言っているようなものだから、医療・介護分野以外では3社間ファクタリングはなかなか難しい・・・という記述があります。(医療介護の場合、国の公的機関相手の債権ですし、知れても特に問題ないので3社間でいけるわけです。)

それ自体は事実ですし、どうしても取引停止などを恐れて売掛先にそれが言えない場合もあるかもしれません。

しかし、資金繰りがこのまま悪化してしまえば結局倒産し、取引は停止されるのです。

それを思えば、取引先に頭を下げ、誠実に事情を説明すれば応じてくれることもあるのではないでしょうか?

「正直資金繰りが苦しい。だけど取引先のA社さんに支払い時期を前倒ししてほしいというわがままを言うわけにもいきません。そこで今回ファクタリングという形で売掛金を譲渡したいのだが応じてもらえませんでしょうか?譲渡先はしっかりとした企業です。」

上記のような形で入ってみてはいかがでしょうか。

もちろんファクタリングという仕組みや、譲渡先企業(ファクタリング会社)に関してもきちんと詳細説明するのは当然のビジネスマナーです。

その上で、債権譲渡に当たっては取引先企業に手間や時間をおかけすることになります。

その分の謝礼なり、取引上のお返し(次回取引時の割引など)は考えても良いのではないでしょうか。

上述の通り、手数料が下手したら数百万円変わることを考えれば、もし3社間ファクタリングに協力してもらえた場合、相当なお礼をしたとしてもまだメリットが大きいことは間違いがないわけですから。

ちなみに二社間ファクタリングと三社間ファクタリングで選べる割引方式が異なることがあります。

二社間ファクタリングでは「一括割引方式」のみ利用できることが多いので、「個別割引方式」を利用したい場合は注意した方がいいでしょう。

それに対して三社間ファクタリングは「一括割引方式」と「個別割引方式」の両方を選べるようになっていることが多いです。

また「個別割引方式」は売掛債権の金額が高額な時に用いられることが多い方式となっています。

「一括割引方式」あるいは「個別割引方式」を利用するにはファクタリング会社が求める所定の書類でその旨を記入すればOKです。

契約中に方式を変更したくなった時はいつでも申し出ることで変更することができます。

そのため、どちらの方式にするか迷っている時はとりあえずどちらかを選んでおき、状況を見ながらより良い方式の方に変更するというやり方も可能です。

6.ファクタリングに必要な書類とは?

ファクタリングの申し込みに必要な書類は各社若干違う部分もありますが、一般的には以下に挙げる書類が必須です。スピーディーに資金を調達するためにも事前に用意しておきましょう。

まず、商業登記簿謄本(履歴事項証明書)が必要です。

契約書に捺印するのに印鑑証明書が必要になることも多いです。

また、最近では本人確認が厳しく行われるため身分証明書も必須です。

決算書はコピーでかまいませんが、税務申告済みのハンコがあるものを直近3年分用意しておきましょう。尚、直近の取引での入金が確かめられる通帳などの書類があると尚よいです。

取引先と基本契約を締結している場合は、その契約書も提出します。

また、売掛債権の成因資料である発注書、納品書、請求書なども提出しますが、売掛債権の根拠を示すものですから、これらに不備があるとまず審査に通ることはない重要なものです。

7.ファクタリングの審査基準とは?

取引先の信用

ファクタリングは、売掛債権を利用して資金調達をする手段です。

そのため、取引先が期日までに、ちゃんと入金してくれる会社かどうかが大きな問題になります。

ファクタリング会社の側からすれば、取引先が倒産したり、期日通りに売掛債権が回収できなければ、大きな損害になるでしょう。

取引先の信用を判断する情報としては、次のものが主に挙げられます。

- 個人・法人信用情報

- 利益額・利益率・フリーキャッシュフロー

- 借入件数

- 借入の返済履歴

- 自己資本比率等、会社の財務状況

入金までの日数

先述の通り、売掛債権そのものがファクタリングにおいては重要です。

そのため、売掛債権の譲渡金を支払ってから、実際に売掛債権分の資金が入金されるまでの日数が短ければ短いほど、安全性の高い取引ができると考えられます。

故に、入金までの日数があまりに長い場合、ファクタリングの審査においてはマイナスです。

売掛金の種類

突発的な売掛金より定期的に発生する売掛金の方が優遇されます。毎月安定して入ってくる売上ならば信頼性は高いです。

逆に、新規取引など継続性の証明できない売掛金にはリスクがあるため、慎重さが増します。

自社の信用

日本で主流となっているファクタリングは、2社間ファクタリングです。

これは、先述の通り、「売掛債権を有する取引先→ファクタリング利用会社(自社)→ファクタリング会社」という流れで資金が入金されるファクタリングです。

ファクタリング会社にとっては、ファクタリング利用会社に売掛債権分の資金が入金された直後に倒産してしまう、という事態は最も避けたいものでしょう。

そのため、取引先だけではなく、ファクタリング利用会社=自社の信用もしっかりチェックしています。

次の項目は特にチェックされるので、注意してください。

- ファクタリングで調達した資金の使途

- 資金繰り・フリーキャッシュフローの状況

- 他社借入件数・返済履歴

- 税金の滞納の有無

また、データで見えるものではないのですが、経営者・担当者の人柄も案外チェックされているものです。丁寧な対応を心掛けましょう。

譲渡登記

売掛債権の譲渡登記ができるかどうかもチェックポイントとなります。

これができれば、ファクタリング会社は第三者対抗要件を得られるためです。譲渡登記ができれば、審査においてはかなりプラスになります。

8.ファクタリングを利用しやすい業界とは?

一言でいえば、「売上に占める売掛債権の割合が大きく、回収までに時間のかかる業界」です。具体例を見てみましょう。

介護・医療業界

介護・医療業界における診療・介護・調剤報酬は、請求してから入金されるまでに2か月近くかかります。

入金までの期間を短縮し、その間の人件費や物品購入費に充てる目的でファクタリングを利用するのが有効な手段です。

また、これらの業界の場合、回収できないリスクが他の業界に比べると低いため、ファクタリング手数料が非常に安くなっています。

ゼネコン・建設業界

ゼネコン・建設業界の場合、一つ一つの案件の金額が大きく、入金までに時間がかかるのが大きな特徴です。

また、天候が悪ければ工事自体が進まず、売上も上がらない可能性もあります。

そのため、売掛金も回収できず、資金繰りが悪化するケースも少なくありません。ファクタリングを用いて売掛金を現金化しておけば、資金繰りにはプラスです。

IT業界

ゼネコン・建設業界と似た事情で、IT業界にもファクタリングは向いています。

プロジェクトの進行次第では、予定の納期に納品できなかったため、入金が遅れて資金繰りがショートするケースもあるのです。

また、特に創業間もない企業の場合、人件費・広告費などとにかく出費が相次ぎます。

そのため、手元に資金が1円でも多くあるのに越したことはありません。ファクタリングを効果的に用いて、資金に余裕を持たすのは有効な手段でしょう。

アパレル業界

資金繰りが悪化するリスクと隣り合わせ、という意味でファクタリングを活用すべきなのが、アパレル業界です。

商品の仕入れから販売まで時間がかかるため、実際の経営状況は悪くなくても、一時的に資金繰りが悪化する可能性もあります。

資金繰りが悪化してしまった後では、その後の信用にも関わるので、防止する手段としてファクタリングの活用を考えるべきです。

風俗業やギャンブル業では難色を示されることもあります。

逆に、医療報酬債権の信頼は非常に高いので、手数料が割安になるなどのメリットもあります。

基本的な性質をしっかり押さえ、適切なタイミングで利用しましょう。

9.動産担保融資(ABL)とファクタリングの違い

動産担保融資(ABL)は、アセット・ベースト・レンディング(Asset-based Lending)を指します。

中小企業の多くは不動産担保がないために、金利低め・大きな金額の融資が可能となる不動産担保融資を利用できません。

そこで商品在庫や売掛金などの動産を担保とすることで資金調達を実現するものがABLです。

事業資産としての売掛金がない場合には、ファクタリングも使えませんので、動産を担保とした融資(ABL)を検討することになるでしょう。

また、ABLも、ファクタリングも、企業が保有している売掛金を担保にして資金調達できますが、この2つの制度にはどのような違いがあるのでしょうか?

最大の違いはその担保になる売掛金を譲渡するかどうかにかかっています。

売掛金担保融資(ABL)ではこの売掛金を通常の担保として使用するのに対し、ファクタリングでは融資を行う金融機関に対してその売掛金を完全に譲渡する形となります。

つまりABLでは売掛金の回収は融資を受けている企業が行うのに対し、ファクタリングでは融資を行い、譲渡を受けた金融機関が行う形となります。(売掛金の回収主体が企業になるか、金融機関になるか?という違いです。)

この大きな違いは利用する際の手続き・手順にも影響を及ぼします。

ファクタリングの場合は売掛金を抱えている企業に対して請求金額を確認したうえで、ファクタリングを行うことへの承諾を求める必要があります。(3社間ファクタリングの場合)

その意味では売掛金担保融資(ABL)と比べて、取引先企業の協力・承認が必要な制度ともいえます。

売掛金を手っ取り早く現金化したいならファクタリングサービスの方が適していますが、取引先との関係を重視する、あるいは自社の資金繰りの状況を取引先や金融機関にあまり知られたくない場合には動産担保融資(ABL)が適しています。

10.ファクタリング型ヤミ金にご注意!

ファクタリング型ヤミ金とは、ファクタリング会社を装ったヤミ金のことです。

ヤミ金は昔からありましたが、貸金業法が改正されてからは取り締まりが厳しくなり、悪質な業者が生き残るのは難しくなりました。

そこで近年、新たにヤミ金が活動する場所としてファクタリング業界が利用されることになったのです。

ファクタリングのサービスは貸金業ではないので、貸金業法の規制は適用されません。また利息制限法や出資法も関係ありません。

たとえば、利息制限法では元金ごとに適用される金利が決められています。

具体的には元金が10万円未満なら金利は20%まで、元金が10万円以上100万円未満なら金利は18%まで、元金が100万円以上なら金利は15%までとなっています。

利息制限法で決められた上限金利以上の利息は支払う必要はありません。もし貸金業者が上限金利以上の利息を求めても無効になりますし、行政処分を受ける可能性があります。また出資法(上限金利20%)に違反した場合、今度は刑事罰の対象になります。

しかし、ファクタリングのサービスにはもともと金利がありません。

それではファクタリング会社はどのようにして利益を得ているかというと、金利ではなく「手数料」を回収しているのです。

ファクタリング型ヤミ金はこの点を利用してヤミ金まがいの取引を事業者に持ち込んできます。

具体的なファクタリング型ヤミ金の手口ですが、「高額な手数料を要求する」ことがあげられます。

手数料をどれくらいの額にするかはファクタリング会社が自由に決められるのですが、一般的には売掛金の15%〜20%程度で設定されます。

しかし、ファクタリング型ヤミ金の場合、15%〜20%をはるかに超える割合の手数料が設定されており、ひどいものになると90%を超えることもあります。

手数料は契約書に記載されているので、事前に察知することもできますが、ファクタリング型ヤミ金によっては月ごとの手数料だけ記載し、全体の手数料の記載を避けてごまかそうとするパターンもあります。

それから二社間ファクタリングであるにも関わらず、取引先に債権譲渡の事実を知らせることもファクタリング型ヤミ金の手口です。

二社間ファクタリングは、取引先を通さずに自社とファクタリング会社だけで売掛金を現金化できるところがメリットの取引なので、取引先に知られてしまっては元も子もありません。

こういった基本的なことを守ろうとしないのがファクタリング型ヤミ金の特徴といえます。

ファクタリング自体が悪いのではなく、ファクタリングを装ったヤミ金が悪なのです。

2017年5月にはファクタリング契約を装ったヤミ金業者の実質経営者7名が逮捕される事件も起きています。くれぐれも過大な高額手数料をとる業者には注意をしてください。

スピーディーに資金調達をするならビジネクストカードローンも検討してみましょう。

11.ファクタリング業者徹底比較

ファクタリング業者はどのように選べばいいのでしょうか。

ファクタリングによる資金調達を検討している方のために、今回は各ファクタリング業者の特徴やデメリットなどを徹底比較しました。

手数料や入金までのスピード、対応している範囲などを比較して、ぜひ自分に合ったファクタリング業者を見つけてください。

ファクタリング業者選びのポイントは?

日本国内において、ファクタリングはまだ普及し始めたばかりということもあり、売掛金の買い取りを行うファクタリング業者にも大小様々な企業が存在しています。

質の悪いファクタリング業者を選んでしまうと、高い手数料を取られてしまったり、資金化までに長い時間がかかってしまうこともあるため、注意しましょう。

次のポイントをふまえて、優良なファクタリング業者を選んでください。

1.契約方法の種類が選べるかどうか

ファクタリングの契約方法には、三社間契約と二社間契約の2種類があります。

三社間契約・・・自社と売掛先、ファクタリング業者の間で売掛債権の譲渡を成立させる。

二社間契約・・・自社とファクタリング業者の間だけで契約を成立させる。

三社間契約と二社間契約の大きな違いは、取引先に資金調達をした情報が伝わるか伝わらないかという点です。

三社間契約では売掛先も契約手続きに関わってくるため、ファクタリングによる資金調達をした事実は当然伝わってしまいます。

場合によっては「あの会社は経営状態が悪いんじゃないのか」と疑われてしまう原因にもなるため注意が必要です。

大半のファクタリング業者は2社間と3社間のどちらにも対応していますが、念のため事前にどのような契約でファクタリング取引ができるのかを確認しておきましょう。

2.取り扱っている買取額の範囲

取り扱える買取額の下限と上限は、ファクタリング業者によって異なります。

最低10万円からの買い取りに対応している業者もいれば、100万円以上の売掛金を中心に取り扱っている大口専門の業者も存在します。

取り扱い限度額については公式サイトなどで公開されていることもあるため、自分の希望額でもちゃんと契約ができるのか、事前に確認しておくようにしましょう。

3.手数料が適正かどうか

ファクタリング業者から買い取り条件が提示されたときは、手数料が適正かどうかを必ず確認するようにしましょう。

ファクタリングの手数料は金額や契約の種類、売掛先によっても変わってきますが、2社間契約では10~20%、3社間契約では5~10%が相場となっています。

あまりに相場からかけ離れている場合は、ほかの業者にも見積もりをお願いしたり、手数料が高くなっている理由の説明を求めてください。

4.個人事業主の方は利用対象にも注意

ファクタリング業者のなかには利用を「法人企業のみ」に限定しているところもあります。

個人事業主の売掛債権は法人企業のものと比べると信頼性が低く、買い取るリスクが高いため、個人事業主とのファクタリング取引を事前に断っている業者も多いのです。

規模の大きい契約を中心に扱っている業者もいれば、中小企業や個人事業主の小口の依頼に特化した業者もいるので、事前に利用者の傾向や実績などをよく確認しておくようにしましょう。

5.対応エリアと営業所の所在地を確認

ファクタリング契約では担当者との面談が必要であることが一般的です。

利用するファクタリング業者の本社や営業所から遠く離れていると、交通費の負担が大きくなるため、できるかぎり自分の住んでいるエリアから営業所(事務所)が近いファクタリング業者を優先して探すようにしましょう。

担当者に出張してもらうという方法もありますが、出張にかかった費用などは利用者に請求されることになるため、注意が必要です。

また、ファクタリング業者によっては対応エリアを関東や九州、関西などに限定している場合もあります。

事前に自分の居住地域が、サービス提供エリア内に入っているのかどうかを、公式サイトで情報を調べるか、問い合わせで確認しておきましょう。

株式会社オッティ

オッティは中小企業向けファクタリング案件です。

- 業界最低水準の手数料

- 徹底した秘密厳守

- 最短1日でのスピーディーな資金化

- 償還請求権なし(ノンリコール)

- 経験豊富な担当者が申込み~実行まで親身に対応

- 2社間取引

エルネスト ファクタリング

- 設立:2016年9月

- 営業所:東京のみ

- 取扱金額:3億円まで

- 下限手数料:3%~

エルネスト ファクタリングの特徴や強み

東京に本社を置くファクタリング会社です。

取り扱い金額は最高3億円、手数料は下限3%に設定されており、幅広い業種や売掛債権に対応しているのが特徴です。

売掛金が100%であった場合、留保金は10%から20%です。あくまでもこの留保金の預かりは一時的なものであり、決済が終われば返金されるので安心してください。

公式サイトでは無料診断のウェブサービスなども提供されており、どれくらいの資金が確保できるのか、契約ができる状況なのかなどを手軽に診断することができます。

申込手続きの流れ

- 電話や公式サイトからファクタリング契約を申込みます。

- 指定された必要書類を用意して、面談と売掛先の審査を開始します。

- 審査後に提示された条件に同意すれば契約完了です。

- 契約完了後、買い取り分の金額が即日、指定口座に振り込まれます。

デメリット

エルネストのデメリットは、契約前に担当者との面談が必要である点です。

面談は東京本社、もしくは担当者に出張してもらう必要があるため、首都圏以外の利用者には交通費などの負担が発生します。

利用体験者の声

(40代・男性・建設業)

即日というわけにはいきませんでしたが、面談後はスムーズに手続きを進めることができ、無事200万円の資金調達ができました。2社間ファクタリングで契約できたので、取引先にも知られずに資金調達ができて、本当に良かったです。

(50代・男性・製造業)

債務超過が続いていて銀行などからの融資がまったく受けられない状況だったのですが、相談してみたところファクタリングなら十分に資金調達ができるとわかり、安心しました。担当者の方の対応も丁寧で、初めてのファクタリングでしたがスムーズに契約できました。

ビートレーディング

- 設立:2012年4月

- 営業所:東京、大阪、福岡

- 取扱金額:100万円~3億円

- 下限手数料:非公開

ビートレーディングの特徴や強み

ビートレーディングは業界大手のファクタリング業者として知られています。

豊富な買取実績があり、迅速な対応と適正な手数料で高い評価を得ています。

最高3億円まで買い取り対応しており、法人や個人事業主のほか、医療や介護報酬のファクタリングにも対応しています。

申込手続きの流れ

- 電話やメールなどから無料の仮査定を受けることができます。

- 必要書類を提出後に本査定が行われます。

- 本査定の終了後、買い取り条件が提示されます。

- 契約を完了すれば、即日で入金されます。

デメリット

幅広いファクタリングを取り扱っているビートレーディングですが、売掛債権の種類や内容によっては、手数料の負担が大きくなってしまうこともあります。

利用体験者の声

(40代・男性・サービス業)

対応がスピーディで説明もわかりやすく、納得のいく契約ができました。こちらの業界に関する理解や知識もしっかりしていて、担当者の対応や質もかなり良かったです。業者選びで迷っているならとりあえず一度査定をお願いしてみて、損はない業者だと思います。

(50代・男性・建築業)

ネットの口コミなどを見てみると、こちらのファクタリング業者が一番信頼できそうだったので申し込んでみることにしました。売掛債権の買い取りだけではなく、コンサルティングの面から資金繰りに関するアドバイスも貰えたので助かりました。

ファクタープラン(FACTOR PLAN)

- 設立:非公開

- 営業所:東京のみ

- 取扱金額:5000万円まで

- 下限手数料:非公開

ファクタープランの特徴や強み

ファクタープランは利用者からの満足度が高いファクタリング業者です。

リピート率92.7%、満足度95.2%、資金調達成功率95.2%という実績を叩き出しています。

取り扱い金額は最大5000万円。2社間ファクタリングを中心に買い取りを行っていて、出張を利用すれば全国のエリアで利用が可能です。

申込手続きの流れ

- 電話または問い合わせフォームから利用を申し込むことができます。

- 担当者の案内に従って仮審査を受けます。

- 必要書類と一緒に面談を受け、審査を開始します。

- 提示された条件に同意すれば契約完了です。

デメリット

ファクタープランは公開されている情報が少なすぎる点が不安要素です。

ファクタリング手数料のほか、企業の設立年や代表者、資本金などの基本情報も非公開となっているため、具体的な規模や実績が不明確です。

利用体験者の声

(40代・男性・サービス業)

担当者のサポートは親切で相談もしやすかったです。ただ、従業員が少ないのか対応スピードには少し怪しいところがあったので、HPで宣伝している即日入金とかは難しいんじゃないかなーと思います。

(30代・男性・製造業)

2社間取引で200万円ほどの売掛債権を買い取ってもらいました。3社間取引と比べると手数料が高くなるとのことでしたが、資金調達を知られることなくできたので、結果には満足しています。

リソースプロ

- 設立:2017年1月

- 営業所:東京のみ

- 取扱金額:5000万円まで

- 下限手数料:非公開

リソースプロの特徴や強み

リソースプロは即日5000万円まで入金可能で、大口の買い取りを得意としているファクタリング業者です。

2017年に設立されたばかりのベンチャー企業ですが、資金力は豊富であるため、入金スピードには信頼性があります。

申込手続きの流れ

- ウェブの問い合わせフォームから申込みや相談ができます。

- 簡単なヒアリングを受けた後、仮審査がおこなわれます。

- 面談日を設定して、必要書類を提出します。

- 面談と本審査が終われば、買い取り条件が提示されます。

- 契約完了後、指定の口座に入金されます。

デメリット

大口の買い取りが中心であるため、100万円以下などの小口の買い取りは難しい可能性があります。

また、個人事業主の場合は年商2000万円以上、取引先が法人の売掛債権のみに限定されているため、法人企業と比べると利用しにくくなっています。

利用体験者の声

(30代・男性・IT業)

金額が大きくなるとその分対応にも時間がかかる場合が多かったのですが、リソースプロは300万円以上の大口でも即日対応してもらえるので助かります。ただ、スタッフの質には当たり外れがあるかなって感じです。気になる場合は変えてもらうようにお願いした方がいいかも。

(40代・男性・建設業)

手数料はほかの業者と比べると若干高めですが、その代わり入金までが早いので急ぎのときには便利です。売掛先の審査もそこまで厳しくされるわけではないので、よほど条件が悪くない限りは対応してくれると思いますよ。

西日本ファクター

→ 西日本ファクター![]()

- 設立:2017年9月

- 営業所:福岡

- 取扱金額:3000万円まで

- 下限手数料:2.8%~

西日本ファクターの特徴や強み

西日本ファクターは営業範囲を九州・中国エリアに限定しているファクタリング業者です。

入金は最短即日対応で、保証人や担保なしで申込みができるなど、中小企業の経営者や個人事業主の方にとっても利用しやすいサービスです。

2社間取引では最大1000万円、3社間取引では最大3000万円まで取り扱っており、30万円からの小口買い取りにも対応しています。

申込手続きの流れ

- 電話やメール、ウェブから利用を申し込むことができます。

- 担当者から連絡をもらい、審査のための手続きを開始します。

- 売掛先の審査がおこなわれます。

- 必要書類の提出後、契約書を作成して条件に合意すれば入金されます。

デメリット

全国対応はしていないため、九州・中国以外の地域の方は利用できません。

利用体験者の声

(40代・男性・建設業)

大きな仕事が急に入ったので、資金調達のためにファクタリングを利用することにしました。希望していた金額とほぼ変わらない条件を提示してくださったので助かりました。小口から大口まで柔軟に対応してくれるので、必要な金額にかかわらず利用しやすいのが良いところです。

(50代・男性・建設業)

東京の業者よりも本社が近いので、交通費などの負担も少なく相談や面談が気軽にできました。担当者の男性の対応や人柄も親しみやすく、地元密着型の企業といった感じでした。ファクタリングを初めて利用する経営者の方にもおすすめできる業者だと思います。

トラストゲートウェイ

- 設立:2017年2月

- 営業所:福岡

- 取扱金額:3000万円まで

- 下限手数料:5%~

トラストゲートウェイの特徴や強み

経営コンサルティングも提供している株式会社トラストゲートウェイのファクタリングサービスです。本社は福岡県にあり、九州エリアの法人企業や個人事業主を専門にファクタリング事業を展開しています。

ファクタリング手数料は下限5%、買取額は最大3000万円まで取り扱っています。入金は最短即日で2社間契約に対応しているので、九州圏の中小企業などの方にはおすすめのファクタリング業者です。

申込手続きの流れ

- 電話やメールから依頼を申し込みます。

- 指定された必要書類を提出後、仮審査が開始されます。

- 担当者との面談後、本審査が開始されます。(初回利用時のみ)

- 提示された条件に同意して契約を完了すれば、買取額が入金されます。

デメリット

初回は面談が必要となるため、即日入金ができない可能性があります。

また、九州エリアの法人企業と個人事業主のみを対象としているため、そのほかの地域の方は利用することができません。取り扱い金額も3000万円と比較的中規模であるため、あまり大口のファクタリングには向いていません。

利用体験者の声

(40代・男性・IT業)

地元の福岡に帰ってきて独立したばかりということもあり、なかなか銀行からの融資を受けることができなくて資金繰りに困っていました。ファクタリングはなんとなく複雑というイメージがあったのですが、担当者の方の説明は明確でわかりやすく、いろいろと細かいサポートまでして頂いたので、忙しい月末でも無事に手続きを進めることができました。本当にありがとうございます。

(50代・男性・建設業)

手数料の相場や入金までの早さは、東京の業者と比べてもほとんど変わらない。本社が近い分、九州に住んでいる人はこっちの方が断然コストを抑えられると思いますよ。最初の利用のときはたしかに面談の手間や時間が掛かったけど、2回目以降はほとんど即日で契約から入金まで完了できています。

トップ・マネジメント

- 設立:2009年4月

- 営業所:東京のみ

- 取扱金額:30万円~1億円

- 下限手数料:非公開

トップ・マネジメントの特徴や強み

東京都千代田区に拠点を置くファクタリング業者です。

2009年から事業を開始し、これまでにファクタリング契約をした法人企業や個人事業主は3万社を超えるなど、業界のなかでも高い信頼性と実績があります。

営業所は東京のみですが、遠方からの利用者には交通費キャッシュバックのサービスを提供しているなど、全国対応に力を入れているのが特徴です。6ヶ月

先の長期売掛金の買い取りにも対応するなど、買い取り率の高さにも定評があります。

申込手続きの流れ

- 電話やFAX、ウェブから申し込むことができます。

- 売掛先の審査が開始されます。

- 必要書類の提出と面談後に買い取り条件が提示されます。

- 契約を完了すれば、指定口座に買い取り金額が振り込まれます。

デメリット

口コミでの評判が高いファクタリング業者ですが、手数料に関する情報はほとんど公開されていません。

相場から大きく外れるようなことはないようですが、申し込む金額や売掛債権の種類によっては手数料の負担が大きくなる可能性も考えられるため、査定結果や条件は注意して確認しておく必要があります。

利用体験者の声

(40代・男性・建築業)

これまでに2社間契約を1回、3社間契約を2回トップマネジメントでしました。3社間契約はいろいろとデメリットもありますが、トップマネジメントの場合は、2社間よりも3社間の方がかなり手数料が安くなるので、契約は一度よく比較してみてから決めた方が良いと思います。

(50代・男性・飲食業)

飲食業のファクタリングは数が少ないらしく、どこへ行っても難しい顔をされることが多かったのですが、トップマネジメントの方は実績が豊富な分、対応力にも優れていて安心感がありました。

以上、各ファクタリング業者の特徴やメリットなどを徹底比較してみました。

ファクタリング業者によって手数料や対応スピード、取り扱い金額などには様々な違いがあります。

「とにかく早く資金調達がしたい!」

「できるだけコストを抑えたい」

など、自分の希望を明確にして、目的に合ったファクタリング業者を選んでください。

12.まとめ〜ファクタリング利用に迷ったら〜

まだまだ日本でメジャーな用語とは言い難い「ファクタリング」ですが、欧米では一般的な用語です。

日本でも昨今注目されている背景としてはベンチャー企業の増加と言われています。

ベンチャー企業は慢性的な人手不足と経理の知見不足から経理についても管理が甘く、キャッシュフローが悪い企業が多いです。

そのため、黒字倒産を避けるためにファクタリングを利用する企業が多くなり、経済産業省などの省庁も推奨しています。