信用組合とは?

信用組合や信用金庫は、一般的な銀行とは異なります。

銀行は営利目的で経営されていますが、信用組合は営利目的ではなく利用者が助け合う互助期間としての役割を担っています。

このため、信用組合の利用者は組合員と呼ばれます。

信用組合は組合員がお互いに助け合うことをモットーに、それぞれがお金を預金し、それを資金に必要な人に融資をしています。

このため、信用組合から融資を受けるためには、まずは組合員にならなければいけません。

組合員となれる事業者は、利用する信用組合の営業地区にある従業員300人以内または、資本金3億円以内の中小企業です。

ただし小売業の場合は従業員50人以内または、資本金5千万円以内となります。

サービス業は従業員100人以内または、資本金5千万円以内。卸売業は従業員100人以内または、資本金1億円以内が条件となります。

そして組合員になると、信用組合に出資をする必要があります。

最低1口から出資でき、信用組合の利益によって配当金が支払われます。

1口の金額はそれぞれの信用組合によって異なりますが、低いところでは200円、高いところでも1,000円程度です。

配当が受けられるなら、より多く出資した方が得だと考えがちですが、営利目的の金融機関ではないので、必要以上に多額の出費は受け付けていません。

多くても数万円から10万円程度の出資を上限としているところが大半です。

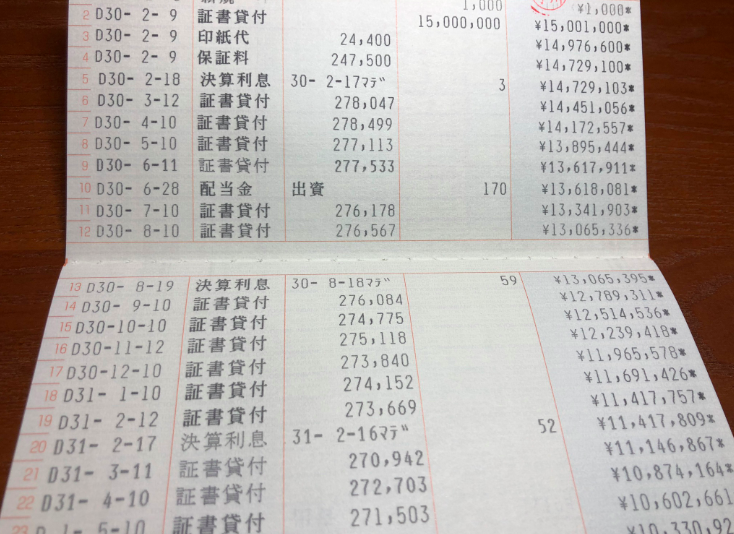

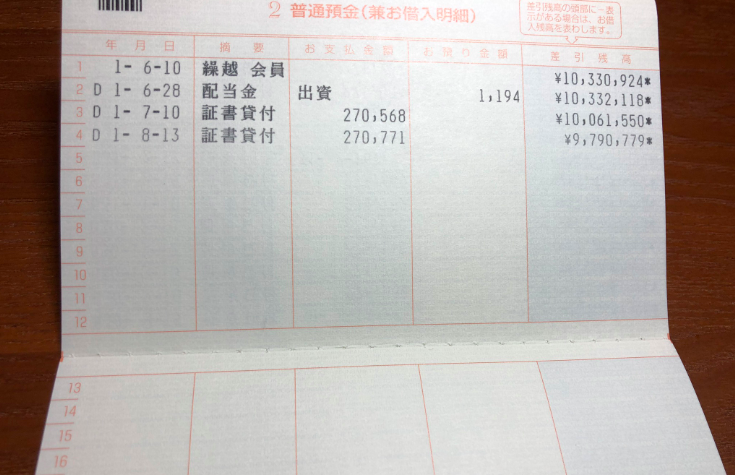

私自身は信用金庫から1500万円の融資を受けましたが、信用組合と信用金庫は地場企業にとっては是非付き合っておきたい金融機関です。

信用組合から融資を受けるメリット

地域の中小企業を支援するのが信用組合の役割なので貸し渋りや貸し剝がしが少なく、小さな会社でも比較的融資を受けやすい点が最大のメリットです。

地域密着型の金融機関として渉外係の担当者がこまめに事業所に訪問するなど、事業主との関わりが深いのが特徴です。

都市銀行や地方銀行などに比べると融資条件の融通が利く、貸しはがしが少ないなど、資金調達面でのメリットが多いため中小企業の事業主にとって利用しやすい金融機関です。

ただ銀行と比べて経営規模が小さいため融資限度額が低い、利息がやや高めといったデメリットもあります。

このため創業直後で、まだ事業規模が小さい企業にとっては、日本政策金融公庫と並んでおすすめの金融機関です。

最初は信用組合からスタートして、事業規模が大きくなって来たら、第2地方銀行、第一地方銀行から融資を受けることを目指すのも一つの方法です。

信用組合との取り引きも続けつつ、地方銀行や商工中金などと平行して利用すれば、徐々に調達できる金額も大きくなっていきます。

また、金融機関同士の金利競争を誘発し、有利な金利条件の融資を引き出せる可能性も広がります。